به گزارش بیداربورس یک کارشناس بازار سرمایه با بیان اینکه تک نرخی کردن ارز روی گروههای بورسی تاثیر متفاوتی دارد، گفت: با تک نرخی کردن ارز، شرکتهایی که دارای دو ویژگی فروش خارجی (صادراتی) و مواد اولیه داخلی هستند، بیشترین سود را برده و شرکتهایی که فروش داخلی داشته و از مواد اولیه خارجی استفاده میکنند، در کوتاه مدت زیان خواهند دید.

احسان رضاپور افزود: تکنرخی شدن ارز همواره از سوی کارشناسان از منظر حذف رانت مورد توجه و حمایت بوده است، اما ارز نیمایی از این جهت که عرضهکنندگان یعنی همان شرکتهای صادراتی را ملزم به ارائه ارز خود با قیمت پایینتر از نرخ بازار میکرد، عاملی در نارضایتی آنها و کاهش عرضه ارز در این سامانه شده بود.

وی عنوان کرد: با سیاست ارزی جدید سیاستگذار پولی، با تغییراتی در منحنی عرضه و تقاضای آن در داخل مواجه خواهیم شد. بازار سرمایه و شرکتهای بورسی از این تغییرات بیتاثیر نخواهند ماند؛ ثمرهها و تبعاتی که میتوان آنها را از منتفعترین شرکتها تا بینصیبترین روی یک طیف ارزشی جایگذاری کرد.

به گفته این کارشناس بازار سرمایه؛ مولفههای اصلی این ارزیابی «بازار فروش محصولات و خرید مواد اولیه» و «نوع محصول» است؛ ویژگی که بیش از هرچیزی انتفاع و ضرر شرکتهای بورسی از سیاست تک نرخی کردن ارز را تعیین میکند.

رضاپور اظهار کرد: با توجه به این موضوع باید گفت، شرکتهای صادراتمحوری که تامین مواد اولیه آنها از داخل است، بیشترین تاثیر را از این سیاست خواهند گرفت، اما در مقابل شرکتهایی که برای تامین مواد اولیه وارداتی خود ارز نیمایی دریافت میکردند، در کوتاه مدت آسیب میبینند.

این کارشناس بازار سرمایه عنوان کرد: این افت تا زمانی طول میکشد که به تدریج قیمت فروش آنها با نرخ جدید متناسب شود.

به گفته وی؛ این موضوع موجب افزایش رقم سود نه حاشیه سود آنها خواهد شد. به این معنی که درصد سود همچنان عدد ثابتی خواهد ماند اما به دلیل افزایش رقم درآمد مقدار سود افزایش مییابد.

رضاپور ادامه داد: بهطور کلی، در مرحله اول تک نرخی کردن ارز، حاشیه سود شرکتهای صادراتمحور بهطور مستقیم تحت تاثیر قرار گرفته و از سوی دیگر قیمت مواد اولیه آنها هم افزایش مییابد، اما از منظر کارشناسان برآیند این دو نیرو در نهایت به نفع صنایع بورسی خواهد بود.

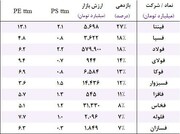

وی در زمینه این طیف از شرکتهای صادراتمحور یک مولفه دیگر تحت عنوان «نوع محصول آنها از نظر میزان فسادپذیری و نگهداری» را هم وارد کرد و افزود: طیف فلزی و معدنی که ماهیت صادراتی دارند و علاوه بر این مشکلی در حوزه انبارداری و نگهداری ندارند، میتوانند سودآوری خود را حفظ کنند، اما شرکتهای پتروشیمی و شیمیایی هر چند تاثیر مثبت میگیرند، اما چون محصولات فسادپذیر و با مسائل نگهداری مواجه هستند، در رده بعدی طبقهبندی انتفاعی ارز تک نرخی قرار میگیرند.

این کارشناس گفت: در مرحله بعد، شرکتها یا هلدینگهایی که افزایش سودآوری آنها میتواند مورد اقبال بازار قرار گیرد و در نهایت، شرکتهای خاص در گروههای مختلف که محصولات صادراتی دارند، مانند برخی شرکتها در گروههای خودرویی و غذایی و دارویی که کالاهای خود را به کشورهای همسایه صادر میکنند در رده بعدی طبقهبندی انتفاعی ارز تک نرخی قرار میگیرند.

رضاپور افزود: این شرکتها از نظر بازار فروش با عمده شرکتهای گروه مشابه نیستند و بهرغم تحریمها از بازار صادراتی خوبی برخوردارند. اگر این شرکتها مواد اولیه خود را هم از داخل تهیه کنند بیشترین تاثیر را از ارز تک نرخی میپذیرند. در کل بیشتر این شرکتها در گروههای فلزی، پتروشیمی و شیمیایی قرار دارند، اما بهصورت محدودتر در دیگر گروهها هم پیدا میشوند.

رانتزدایی از بازار

این کارشناس بازار سرمایه گفت: نرخگذاری و کنترل قیمتی به کسانی نفع میرساند که بین کارخانه و مصرفکننده قرار دارند، یعنی کسانی که به طور عمده از آنها بهعنوان واسطهها یاد میشود. بنابراین بهتر است هرچه زودتر شرکتها و تولیدکنندهها بتوانند محصولات خود را با ارز آزاد به بازار عرضه کنند.

وی اظهار کرد: هرچند اثر منفی آزادسازی نرخ ارز در سبد خانوارها دیده میشود، اما حداقل اثر مثبت آن این است که نفع آن در صورتهای مالی شرکتهای تولیدی دیده میشود و با توجه به تجربیات قبلی در زمینه سیاست دستوری بهتر است، پروسه تصمیمگیری و متناسبسازی قیمت محصولات با ارز سریعتر اتفاق بیفتد و خیلی مشمول زمان نشود.

مساله یارانهبگیران انرژی

برخی از شرکتهای تولیدی از یارانه انرژی و مواد اولیه استفاده میکنند، از این جهت فروش با ارز آزاد برای آنها رانت بزرگی ایجاد میکند؛ موضوعی که البته احسان رضاپور با آن مخالف است.

به گفته این تحلیلگر؛ باید به این گروه از شرکتها نگاه واقعبینانهتری داشته باشیم، چون بعضی از مواد اولیهها و محصولاتی که بهعنوان خوراک به آنها داده میشود درحال حاضر عملا قابل فروش نیستند.

این کارشناس بازار سرمایه خاطر نشان کرد: کشور ما آنقدر ریسک دارد که برای بسیاری از سرمایهگذاران جذاب نیست، بنابراین باید حدی از مزیت نسبی برای سرمایهگذاری برای جلب آنها و متناسب با ریسکها وجود داشته باشد و طبیعی است که برخی تخفیفات و عوامل جذابکننده برای آنها درنظر گرفته شود، ولی باید به گونهای باشد که نرخها از رقمهای واقعی دور نشود.

نظر شما